こんにちは、先日

投資をしてる人って増えているのかな?ってふと調べてみたんですが

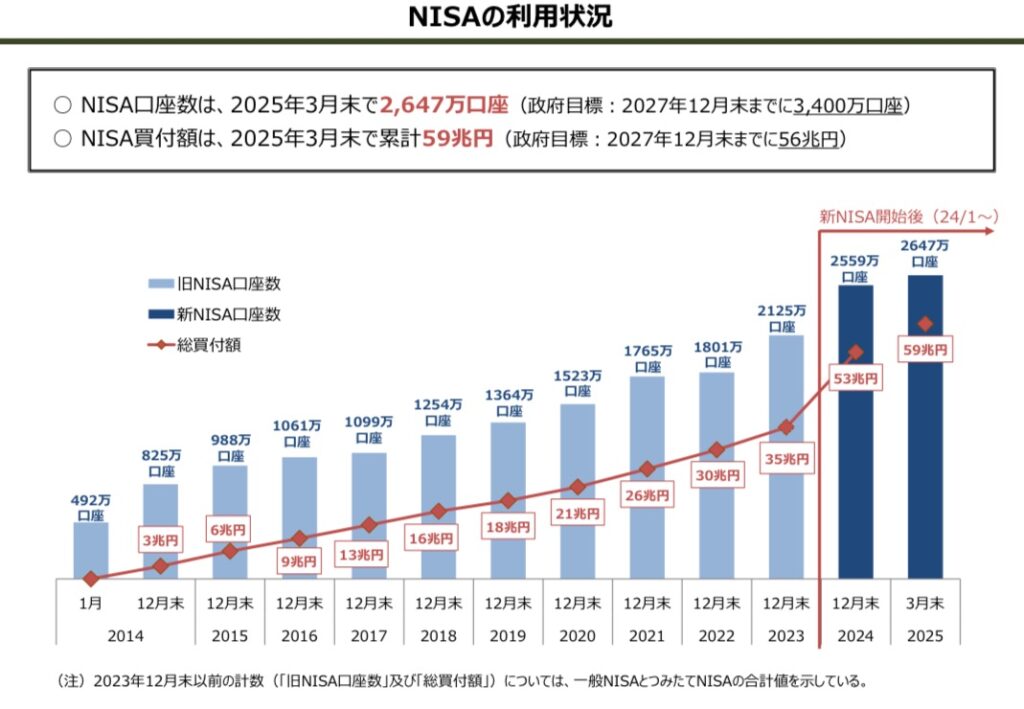

金融庁のグラフですが、口座増加率ではどんどん増加していっていますよね。

政府目標の口座数はまだまだですが、買付額は目標到達しているんですね

新NISAに参加している人は少ないけど、参加している人は結構買っていますよ!

って結果ですね。

ようやく日本人も投資に関して興味がわいてきたのではないでしょうか?

しかし

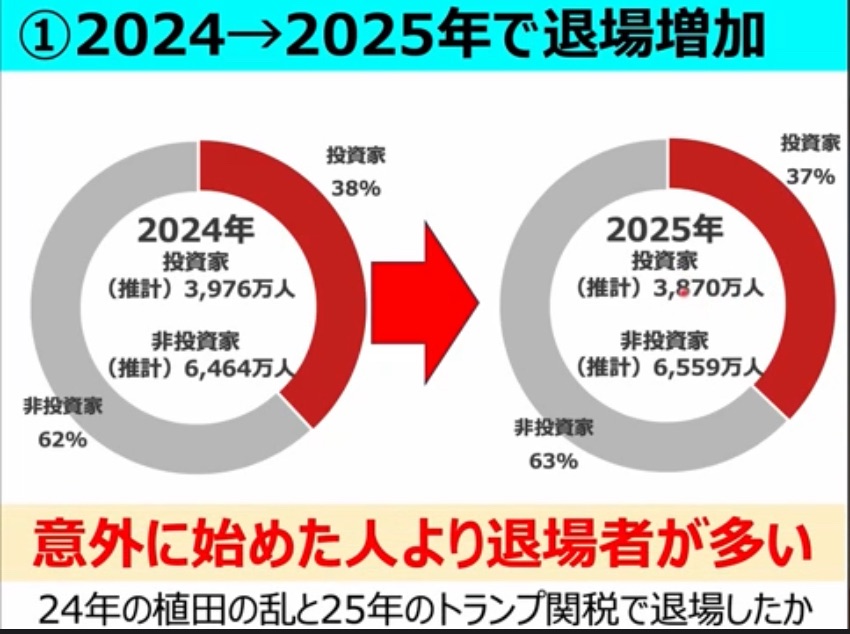

次に野村證券の投資信託に対するアンケート結果なのですが、

引用:S&P500最強伝説

この資料では投資家が1%減って、非投資家が1%増えているんですね。

詳細だと20代50代の人の退場者が目立ちました。

「もう投資なんてやめようかな…」

そう感じたことはありませんか?

この記事では、ある投資家の実体験をもとに、投資をやめたくなる理由とそれでも続けるべき理由をストーリー形式でお伝えします。

投資をやめたくなる3つの理由

損失を出してしまった

ある日、浩一さん(仮名)はパソコンの画面を前に深いため息をつきました。

真っ赤に染まった株価の数字――昨日までプラスだった資産が、一晩で数十万円も減っているのです。

日々の価格の値動きに翻弄されてしまったんですね。

株価の下落は“日常”だった

ある日、友人から教えられた事実。

• 株式市場は長期的に右肩上がり

• しかし、1年に1回は14%の下落

• 3年に1回は20%の下落がある

「下落は異常事態ではなく日常」

これを知らずに投資を始めると、下落のたびに心が折れてしまいます。

「絶対に損をしたくない」という心理の落とし穴

誰でも損は避けたいものです。

しかし、インフレ率が2%なら、銀行にお金を置いておくだけで資産価値は目減りします。

例:100万円を10年間現金で持つと、実質価値は約82万円に。

これは気づかないうちに起きる「静かな損失」です。

投資をせずに、銀行に預けているだけでも価値が減っていますんです。

ゆるやかなインフレは日本政府も期待しており概ね2%を目標としていますからね。

教育費が投資資金を圧迫する

春から長男は高校生に進学。

部活費や定期代、塾代など予想以上の出費が発生しました。

「こんなにお金が出ていくのに、投資どころじゃない」

そんな思いが頭をよぎります。

お金には老後不安だけではなく、今を楽しむ為、未来のための使い方も必要です。

それは大事な事だからです。

老後ばかり心配してお金を貯めることに執着し過ぎて、現在を楽しめない人生は面白くないでふよね?

こよバランスが大事です。これは、教育費だけでなく、娯楽費や旅行にも同じことが言えます。

お金を作ることと、人生を彩ること

どちらも大事ですからね。

実質賃金の低下と生活の苦しさ

給料は 給与の数字で見れば上がっているはずですが、社会保障費の増加やスーパーでの買い物額は明らかに増えています。

ニュースで耳にする「実質賃金の低下」を、家計簿をつけるときに実感。

インフレが進んでも、給与がそれ以上に増えなければ生活の余裕はなくなります。

節税に関しては、サラリーマンはどうしようもないですね。

ふるさと納税、確定申告ぐらいですかね。

もし、賃金が低いと感じた場合は転職も視野に入れたほうが良いかもですね

転職はリスクですが、転職活動はノーリスクです。

現在の自分の価値が市場でいくらなのか知る機会にもなります。

高年齢化による市場からの離脱

これは70歳ぐらいから考える項目ですかね?

基本的には資産の4%を使い続けても、資産の減少はしないと統計は出ていますが手続きが面倒だったり、自分が高齢化したことにより管理ができなくなり、現金主義になる方もいます。

他にも様々な理由から株式市場から離脱する人もいますが

投資を続けるための3つのコツ

株価下落で心が折れそうなあなたへ|

投資を続けるための3つのポイント

下落を受け入れる

毎年のように起きる14%の下落は想定内と考える。

また数年に一度は一時的に40%ダウンなんて事もあり得ます。

ま~インデックス投資であれば数年すればもとに戻るんですけどね

メンタルを強く鍛えることですね

初心者は少額から慣らしていって、流れを把握して、お金が増えていく楽しさを味わってほしいですね

ポートフォリオの見直しを行う

現在持っている資産の割合を再検討、見直しを行うことですね。

外国株、日本株、債券、国債、金、暗号資産、現金、銀行など

保有している資産の配分を変えるのです。

また株の中身も業種を分けて保有することで、リスクヘッジできる場合もあります。

これは数年に一度は行った方が良いですね。

最初に行った配分が、数年での値動きで、割合が変わってくるからですね

また、若いうちは多少リスクを取って値動きの激しい株でも構いませんが、資産が増え高齢になるにつれて、安定上昇するが見返りが少ない資産に変わっていきます。

無理のない金額で長期投資する

生活費と投資資金を分けて管理する。

まずは2年分の生活費ぐらいは貯めてからそれ以上の金額が発生した場合に、投資へお金を回すのが良いでしょうね

何が起こるかわからない人生、株を買ってすぐ売るなんてのはセンスがありません。

そのために、生活防衛資金を十分に準備してから投資を考えましょう。

また短期の値動きに振り回されないことです。

これはインデックス投資(S&P500)をお勧めします

ここ数年は元気が良いと言われて、投資の神のバフェトさんも推奨しています

投資金額が少なくても、時間を味方につけることによって

複利の力を利用することができます。

複利とは、あのアインシュタイン博士も『人類最大の発明』といわれるほど

絶大な効果を発揮します。

いわゆる『お金がお金を生む仕組み』ですね。

未来のために静かに続ける

夜、家族が寝静まったリビングで、浩一さんは再びパソコンを開きました。

派手でも刺激的でもない、けれど家族を守るための一歩――

それが、投資を続けるという選択でした。

まとめ

• 投資をやめたくなる理由は「教育費」「実質賃金の低下」「下落への不安」など

• 株価の下落は日常的に起きるものであり、長期的には右肩上がり

• インフレに対抗するには、現金だけでなく資産運用が必要

投資は感情との戦いです。

でも、やめる理由よりも続ける意味を知ることが、未来の安心につながります。

コメント