こんにちはミライです😄

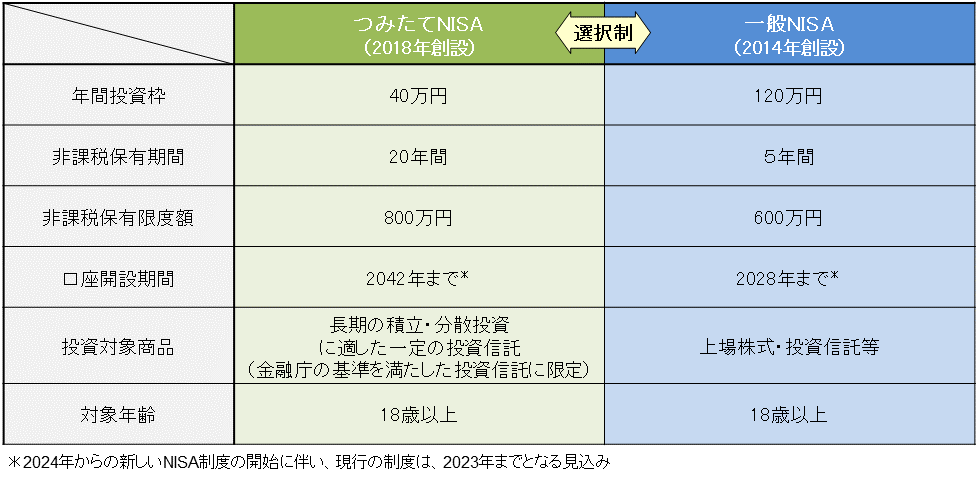

今回はNISAについて詳しく説明を行っていきます。2023年まで使用できるNISAですが下図になります。積み立てNISAか一般NISAのどちらかを選択して投資を行うことが出来ます。

積立NISA

NISAの中でもオススメは「積立NISA」です。理由は年間40万円までの利益が最長20年と非課税期間が長いからです。年間40万なら毎月3万3千円です。もちろん少額からでも始められます。無理して年間40万円の枠を使い切ろうとしなくても良いです。自分のペースが、大事ですからね。運用して自分に向かないなと思えば辞めれば良いだけですからね。

NISAは2024年から新NISAに生まれ変わります!詳しくはあとに説明します。しかし、できる限り早く今のNISAで慣れた方が良いし、今年の非課税枠を使えますので勿体ないですよ。

積立NISAはどんな投資先(商品)があるの?

金融庁の厳しい審査に通った商品しかないのでどれでも安心して購入できます。逆に言えば、金融庁が、認めた銘柄にしか投資はできません。それでも日本、米国、全世界、アクティブ、インデックス等色々と用意されています。

投資信託って何?

投資家から集めたお金を専門家が代わりに運用してくれる商品の事です。

例えばeMAXIS Slim 米国株式と言う投資信託の内訳はAppleやMicrosoft、Amazonやテスラ等の企業を数パーセントづつ投資をしているフルーツ盛りのようなものです。1つの投資信託で投資をして中身は各社に振り分けて投資を、行うのです。おまけにこの中身は自動で入れ替えをしてくれますので、経済に詳しくない人でも心配なく放置で構いません。購入金額と銘柄、毎月の購入日を指定しておけば自動的に購入してくれます。

どんな銘柄がオススメ?

基本的には投資は自己責任になります。しかしそれではあんまりですので具体的な商品をご案内いたします。

私のオススメ商品は投資信託です。

商品はeMAXIS Slim 米国株式かSBI・V・S&P500インデックスファンドが特にオススメです。

これはあの投資の天才ウォーレン・バフェットも勧めている投資先です。って怪しい勧誘ではないです。普通に皆さんがやっている米国株式、主にS&P500のインデックス銘柄を買うだけです。

値動きも安定してて順調に伸びていますし、今後の期待ももてる銘柄だと思います。私もこの商品で良い思いをさせていただいていますし、現在もこの商品に投資を継続しています。できる限り手数料無料か手数料が低い商品を選ぶことが大事ですね。また、何度も言いますが投資は自己責任です。だれかが言ったからとかではなく、自分の判断、責任で投資先を選ぶようにしましょうね。

ドルコスト平均法

毎月一定額を 定期的に購入する方法を「ドルコスト平均法」っていいます。価格が安いときにはいっぱい買えるし、価格が高い時は少ししか買えませんが、価値が大きく上がりづらい反面、利益が出る可能性がぐんと上がります。長期で投資をする際には効果を発揮致します。

NISAはいつでも引き出しできます

積立NISAの資産はいつでも売却してお金を引き出すことが出来ます。いっぽうiDeCoは原則60歳になるまでは資産の引き出しができません。

長期投資で考える

貯金はお金が増えるスピードは凄く遅いですが、減ることはありまん。しかし投資は減ることもあります。リスクが存在するのです。そのリスクを大きくとると大きく増える可能性もありますが大きく減る可能性も同時に存在しているのです。私は少しづつでもなるだけ減りにくい、銘柄が、オススメです。上記にも書いた2銘柄ですね。

投資を始めた頃は、価格の上下に一喜一憂しがちですが、見なくても大丈夫です🤣長期投資がメインなのですから、日々の価格上下は当たり前なのです。少し減ったからと落ち込まないようにしてください。長期投資はメンタルが非常に大事です。どしんと構えておけば良いのです。

出典:金融庁「つみたてNISA早わかりガイドブック」

この金融庁の資料を見ても分かるように、5年間の場合ではマイナスになっている場合もありますが、20年間の場合はマイナスがなくなり利益率が2~8%が得られます。このように長期投資は値下がりに強いのです。もちろん選ぶ商品によって変わりますが、この数値は、低く見積もられている感じがしますね。私の場合(米国メインでの投資)だとその倍以上は楽に見込めています。

投資で手に入るメリット

1.キャピタルゲイン(値上り益)

株式や投資信託の価格は日々上下を繰り返していますが、買った時より値上がりして売却すれば利益が確定します。いわゆる差益になります。

2.インカムゲイン(分配金、配当金)

投資信託には分配金、株式には配当金があります。買った商品の種類によって年に何回か利益の一部が購入者へ還元されます。

3.株主優待

これは株式投資のみで、やっている企業とやっていない企業もあります。これは自社の株式を買ってくれる投資家へ商品や金券を年に1~2回ほどプレゼントしてくれるものです。

私は「リンガーハット」の株も持っているのですが、2月末と8月末に1650円分の金券が送ってきます😁チャンポン大好きなんで買ってしまいました。他にもマクドナルドやすかいらーく等の飲食店も同じように株主優待がありますので、好きな飲食店に投資をしるのもきっかけの1つと言えるでしょうね。

NISA枠は使い切り

NISAでの投資枠、いわゆる限度額までの枠は使い切りで翌年に持ち越しは出来ません。かと言って焦る必要は無いですよ。あなたのペースでゆっくり投資を始めたらいいと思います。もちろん投資額が大きいほど利益も多くなりるんですが、最近は100円から投資も出来ますので、怖いなって思う方は少額から始めると良いと思います。

NISAでの税金面

通常取引で株や投資信託で年間利益が20万円を超えた場合は、金融機関で源泉徴収するか自分で確定申告をしなければなりません。しかし、NISAであれば税金が0円なので、源泉徴収も確定申告も、しなくて良いのです🙆♀️

しかし、注意点としてマイナス、いわゆる元本割れが起きた場合、課税口座より不利になる場合もあります。損益通算や繰越控除が受けられません。しかし、長期投資、インデックス投資の方は元本割れのリスクはかなり低いので知識として知っておくだけでいいと思います。なんなら知らなくても大丈夫🤣

元本割れとは相場の下落などにより、当初投じた投資金額を下回ること。

インデックス投資とは市場の値動きを示す指数(=インデックス)の値動きに連動をめざす投資手法です。 インデックス投資は、その市場を構成する複数の銘柄に広範な分散投資ができます。

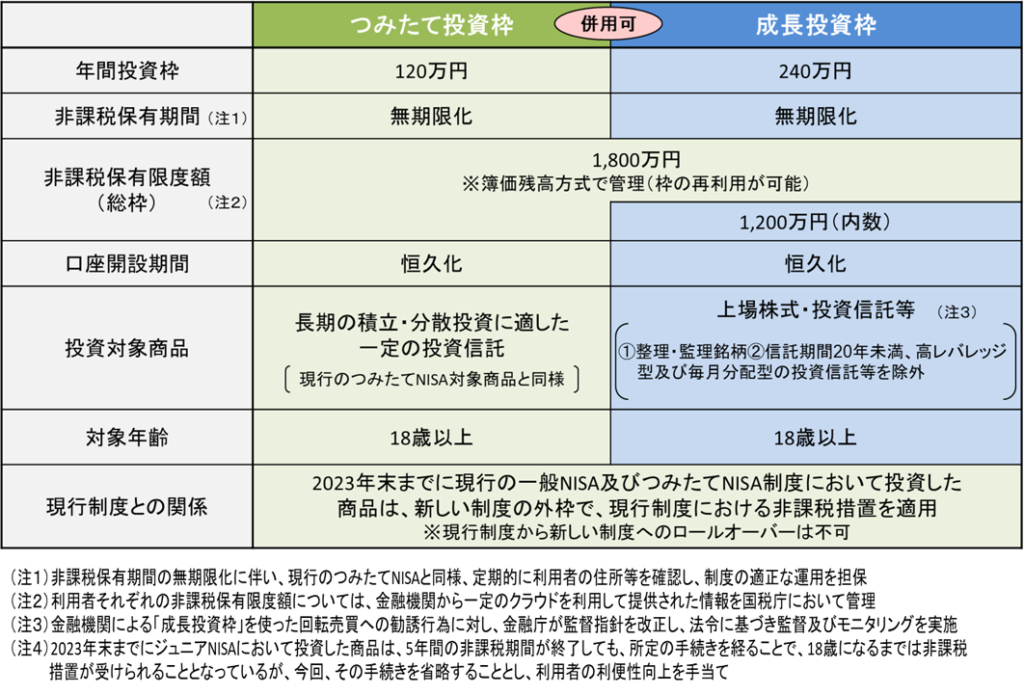

新NISAも2024年に始まります

下図が来年から新しく始まるNISAです。つみたて投資枠と成長枠投資枠の併用ができ、年間合計360万もの投資ができるようになります。しかも非課税期間は現状無期限です。

これはとても良い法改正になります。是非利用したほうがよいです。

法改正はいつ修正が入るか、変更になるかわかりません。この制度を節度を持って臨むことが非常に大事になります。先日も言いましたが「行動するか?しないか?」です。様子を見ている場合ではないです。不安なら必死に勉強してこの制度を理解して、実施できるようにしましょう。

そして普段の暮らしがより良くなるように、一緒に勉強していきましょう!

次回はiDeCoについて勉強しましょう。それでは🖐

コメント